2022年以来,国内国际形势复杂多变,预期内的三重压力和超预期的两大冲击对产业用纺织品行业的稳定运行造成了较大冲击。一季度,行业工业增加值恢复正增长,但行业经济、生产与需求修复缓慢;二季度,在稳增长政策驱动下,行业工业增加值保持增长,主要经济指标降幅持续收窄,生产与需求逐步恢复,但行业下行压力依然存在。2022年上半年,产业用纺织品行业的景气指数为46.9,处于收缩区间。

一、内需亟待回暖,产能利用率回升

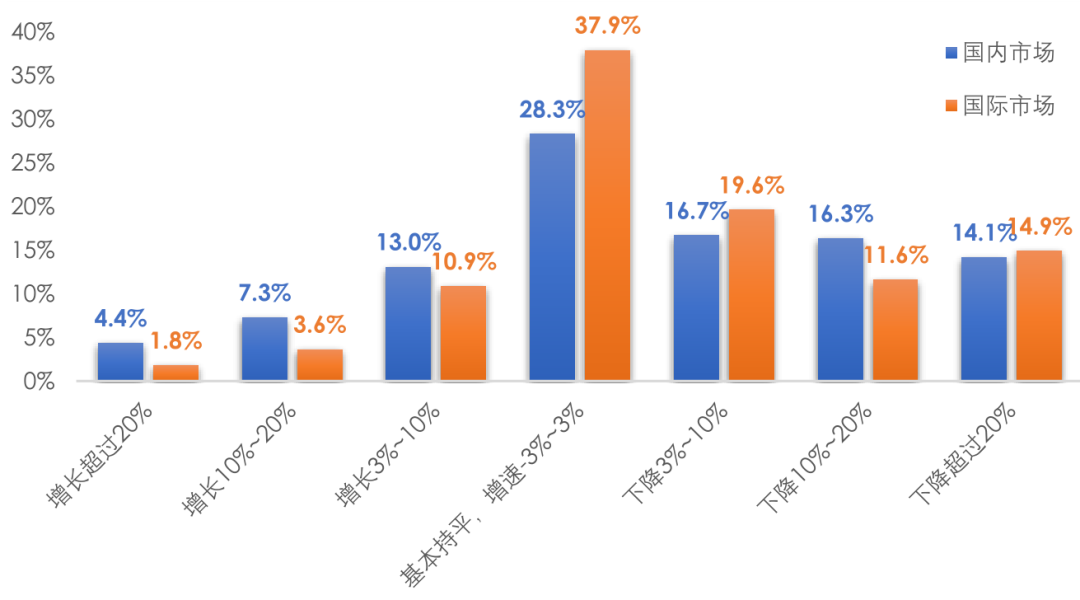

根据协会对会员企业的调研,分别有47.1%和46.0%的受访企业表示今年上半年国内和国际市场的需求出现了不同程度的下降(图1),国内和国际市场需求指数分别为38.8和35.1,与1~4月(39.7和33.2)相比,国内市场需求小幅下降,国际市场需求有所回升。分领域看,结构增强用纺织品内需市场旺盛,68.8的国内市场需求指数为行业最高;国际市场对于交通工具用纺织品、土工与建筑用纺织品的需求相对较高,两个领域的国际市场需求指数分别为53.9和52.8。

数据来源:中国产业用纺织品行业协会

2022年上半年产业用纺织品行业国内、国际市场需求情况

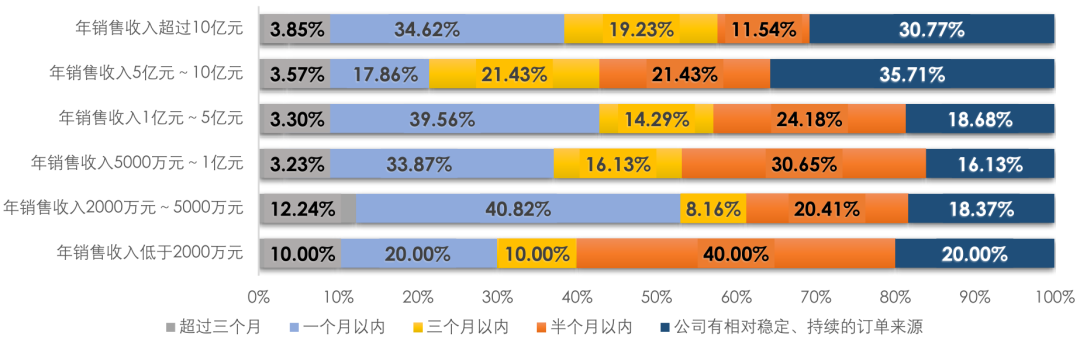

企业在手订单方面,26.4%的受访企业拥有相对稳定、持续的订单来源或在手订单能够支持三个月以上的生产,而34.4%的受访企业在手订单仅能够支撑企业一个月以内的生产。根据企业规模,大中型企业的在手订单更加稳定、充足,能够支持更长时间的生产;而小微企业的在手订单大多只能够支撑一个月以内甚至半个月以内的生产(图2)。

数据来源:中国产业用纺织品行业协会

2022年上半年产业用纺织品行业企业在手订单情况(按企业规模划分)

尽管市场需求不振,但随着物流保通保畅政策效果显现,企业交货周期逐渐缩短,行业开工率普遍提高。根据协会调研,10.5%的企业表示能够满负荷生产,相比1~4月提高2.9个百分点,42.4%的企业表示产能利用率在80%左右,相比1~4月提高7.1个百分点。根据国家统计局数据,2022年1~6月规模以上企业非织造布的产量同比下降1.9%,但降幅正逐月收窄;受汽车产销量下降的影响,帘子布产量同比下降4.8%。

二、行业运行承压,高成本格局延续

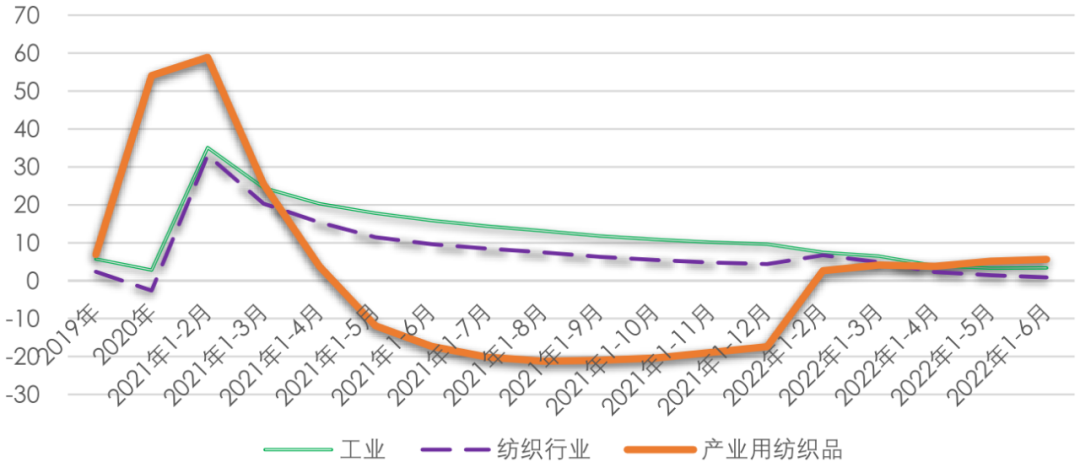

2022年上半年,我国产业用纺织品行业规模以上企业的工业增加值呈现稳步回升态势(图3)。根据国家统计局数据,行业规模以上企业的营业收入与2021年同期基本持平,利润总额同比下降16.8%,利润率4.9%,同比下降0.9个百分点。

数据来源:国家统计局

工业增加值增速比较

与2021年同期相比,在营业收入几乎恢复到同期水平的情况下,运营成本上涨是导致行业利润总额下降的主要原因。国家统计局数据显示,在产业用纺织品行业营业收入同比下降0.9%的情况下,行业的营业成本同比增长0.3%,行业的毛利率因此同比下降1.0个百分点。根据协会调研,上半年行业原材料成本指数和人工成本指数分别达到82.4和78.3,较2021年同期(79.3和76.3)均有所上涨。基于竞争压力,运营成本的提高使行业企业承受着价差压力,上半年行业产品价格指数仅为40.6,处于收缩区间,超过80%的受访企业表示主要产品价格维持不变甚至出现下降。

分领域看,1~6月规模以上非织造布企业的营业收入和利润总额分别同比下降4.6%和36.1%,利润率为4.2%,同比下降2.1个百分点;绳、索、缆规模以上企业的营业收入和利润总额分别同比增长1.3%和9.0%,利润率为5.1%,同比增加0.4个百分点;纺织带、帘子布规模以上企业的营业收入和利润总额分别同比下降2.5%和6.2%,利润率为5.4%,同比下降0.2个百分点;篷、帆布行业发展势头良好,规模以上企业的营业收入和利润总额分别同比增长11.4%和23.9%,利润率为6.1%,同比增加0.6个百分点;过滤、土工用纺织品所在的其他产业用纺织品规模以上企业的营业收入和利润总额双双恢复正增长,分别同比增加1.6%和0.8%,利润率为5.3%,与2021年同期基本持平(表1)。

2022年1~6月行业运行主要经济指标(规模以上企业)

数据来源:据国家统计局数据整理

三、外贸呈现修复态势,出口降幅持续收窄

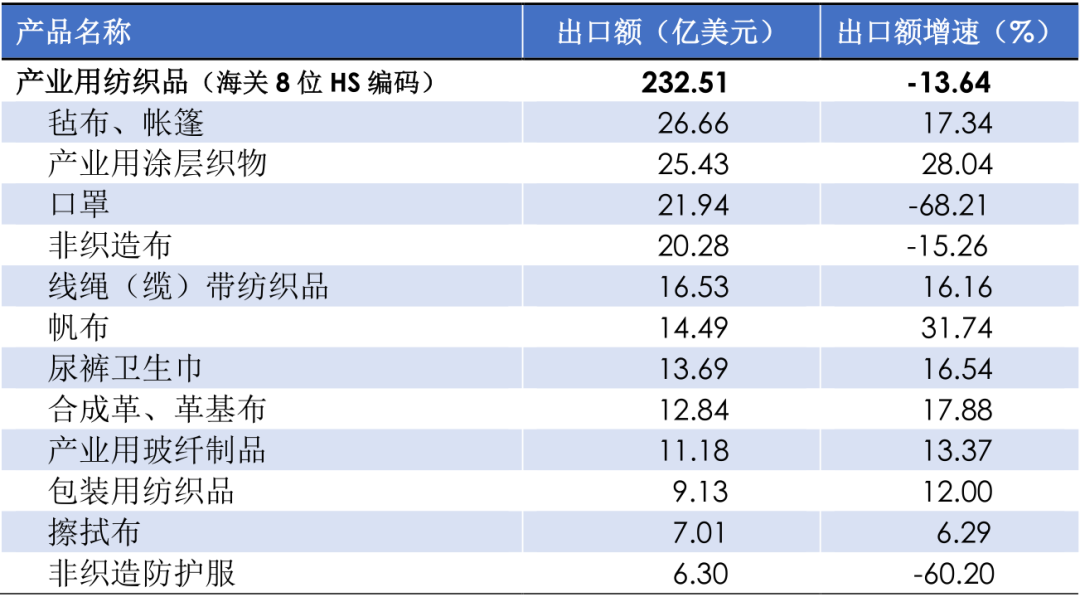

根据中国海关数据,2022年1~6月我国产业用纺织品行业的出口额(海关8位HS编码统计数据)为232.5亿美元,同比下降13.6%,自2月份以来降幅已连续5个月收窄;1~6月行业进口额(海关8位HS编码统计数据)为32.5亿美元,同比下降14.2%。从主要出口产品来看,海外“露营经济”的如火如荼使毡布/帐篷成为行业最大的出口产品,出口额达到26.7亿美元,同比增长17.3%;产业用涂层织物、线绳(缆)带纺织品、帆布、革基布等传统产品的出口额分别同比增长28.0%、16.2%、31.7%、17.9%。非织造布及相关制品的出口呈现不同走势,卷材出口20.3亿美元,同比下降15.3%,出口量61.2万吨,同比下降16.6%;口罩与化纤非织造布制防护服(含医用防护服)的出口额分别同比下降68.2%和60.2%;一次性卫生用品出口13.7亿美元,同比增长16.5%;湿巾的出口额为5.4亿美元,同比下降17.4%(表2)。

2022年1~6月产业用纺织品行业及主要产品出口情况

数据来源:据中国海关数据整理

四、当前行业面临的困难与挑战

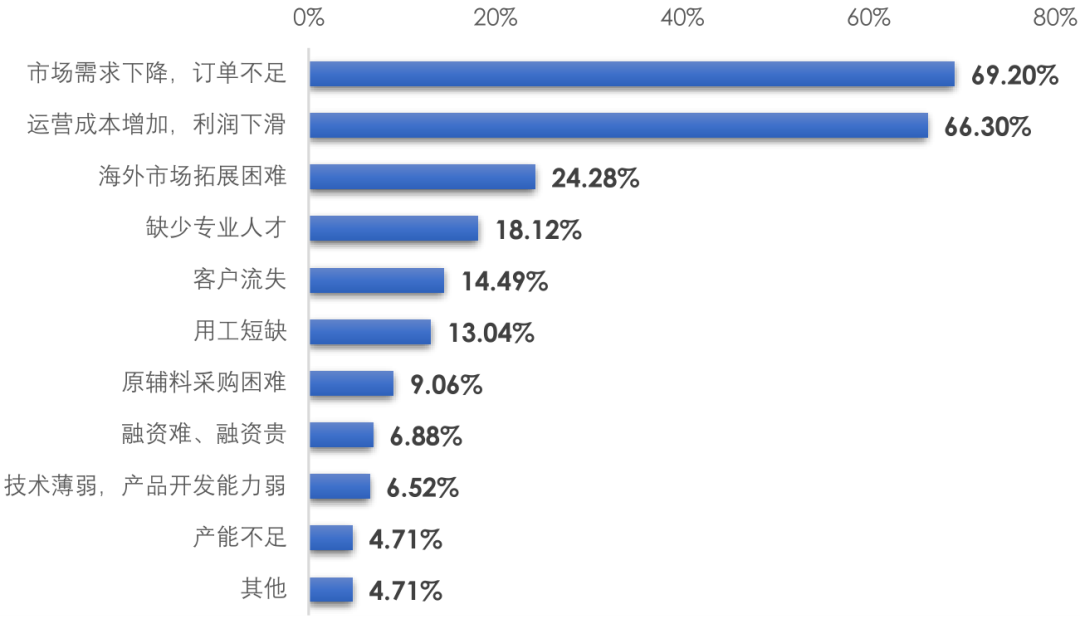

根据协会对会员企业的调研,市场需求下降和运营成本增加是当前受访企业在经营过程中面临的主要困难,海外市场拓展困难、缺少专业人才和客户流失也是企业反映较多的问题,见表3。

当前受访企业行面临的主要困难

数据来源:中国产业用纺织品行业协会

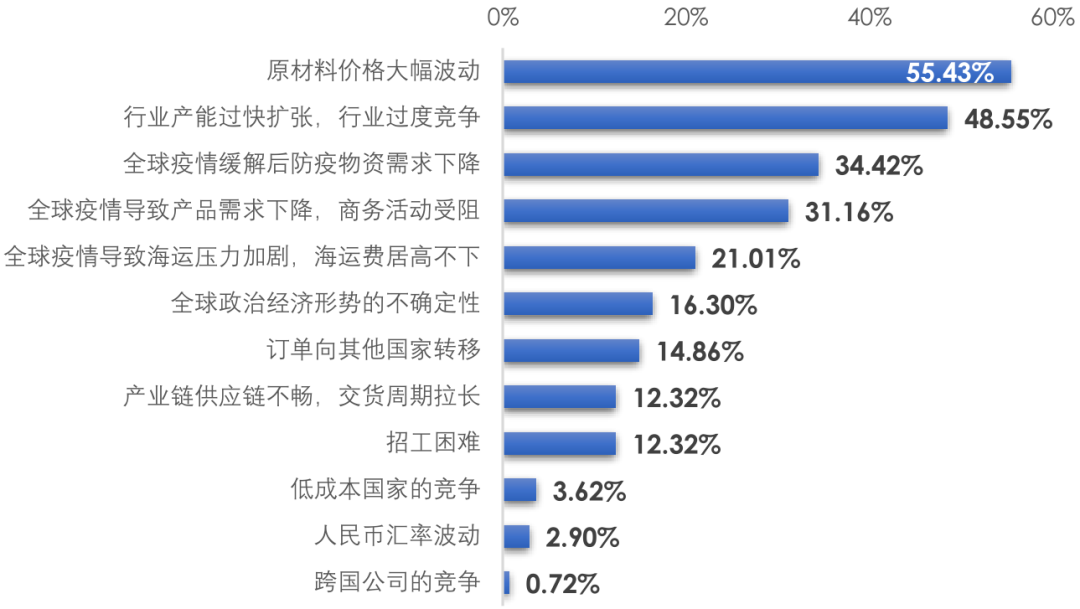

对于行业当前面临的主要外部挑战,受访企业反映的问题主要集中在原材料价格的大幅波动和行业产能的过快扩张,此外,防疫物资需求下降、商务活动受阻和海运费居高不下也是企业反映较多的问题(表4)。受访企业对来自低成本国家的竞争普遍持比较乐观的态度,企业对自身的产品质量、客户关系和创新能力有较强的信心,有信心和能力参与全球竞争。

受访企业面临的主要外部挑战

数据来源:中国产业用纺织品行业协会

五、全年发展预测

当前,国内外环境更趋严峻复杂,行业稳增长面临诸多风险挑战,企业对于行业全年运行的预期普遍较谨慎。根据协会调研,受访企业的信心指数为54.8,处于较景气区间,其中,结构增强用纺织品、篷帆用纺织品、交通工具用纺织品企业对于全年发展的预期相对乐观。

2022年下半年,随着减税降费、加强金融支持、持续优化营商环境、加大能源和原材料保供稳价力度等一系列政策措施持续发力,预计全年行业的生产有望恢复增长;行业的营业收入将重入上升通道,利润总额的降幅将进一步收窄并有望恢复至2021年同期水平;行业投资步伐放缓,新产能投资将更趋理性;外需市场将持续修复,传统产品的出口将延续良好势头。

注:自2022年1月1日起,产业用纺织品行业中部分商品海关编码有所调整,由于缺少同口径同比数据,故本期发布的行业进出口同比增速数据仅供参考。

声明:本网站部分作品内容(视频、图片、文章等)来源于互联网公开途径搜索获取,并未限制转载或者复制,如涉及作品侵权问题,请第一时间告知,我们将根据您提供的初步证明材料确认版权并第一时间删除。

- “世界500强”中国五矿旗下中冶瑞木携手远大方略启动《精益管理》咨询项目

- 客户案例 | 远大方略世界500强客户9家,总营收超8万亿!

- “世界500强”中国五矿集团旗下新田岭钨业携手远大方略一期《精益管理》咨询项目总结暨二期启动

- 精益求精 突破百亿——佛塑科技(股票代码:000973)再度携手远大方略开启《精益管理》咨询项目

- 【电源行业案例】打造企业核心竞争力,抓住高速增长机遇!

- 精益改善 高质发展——江苏本川智能(股票代码:300964)携手远大方略落地《精益管理》咨询项目

- 【3C数码行业案例】量身定制行业解决方案,打造3C数码行业样板!

- 江苏倍加洁集团携手远大方略落地《集成产品开发》驻厂管理咨询项目

- 【新材料行业案例】构筑竞争壁垒,成功转型升级!

- 持续打造核心竞争力--深圳市绿联科技携手远大方略落地《集成供应链及IT与流程优化》管理咨询项目